Médias

Résultats du Groupe BASF au deuxième trimestre 2024 : EBITDA avant éléments spéciaux au niveau du trimestre précédent, avec des perspectives 2024 inchangées.

- Contribution plus importante des activités chimiques aux bénéfices, baisse considérable des bénéfices dans le secteur Agricultural Solutions dans un environnement de marché difficile

- Les volumes ont augmenté de 2,4%, à l'exclusion des métaux précieux et des métaux de base ; les prix restent sous pression

- Les programmes de réduction des coûts sont en bonne voie

« Dans l'ensemble, l'évolution de l'EBITDA avant éléments spéciaux au deuxième trimestre 2024 a été conforme à nos attentes et au consensus des analystes. Nous avons constaté une poursuite de la dynamique du premier trimestre, marquée par une dynamique positive des volumes dans la plupart de nos activités. La pression sur les prix s'est maintenue », a déclaré Markus Kamieth, Président du Conseil des directeurs exécutifs de BASF SE, lors de la présentation des chiffres du deuxième trimestre 2024 avec le Chief Financial Officer, Dirk Elvermann.

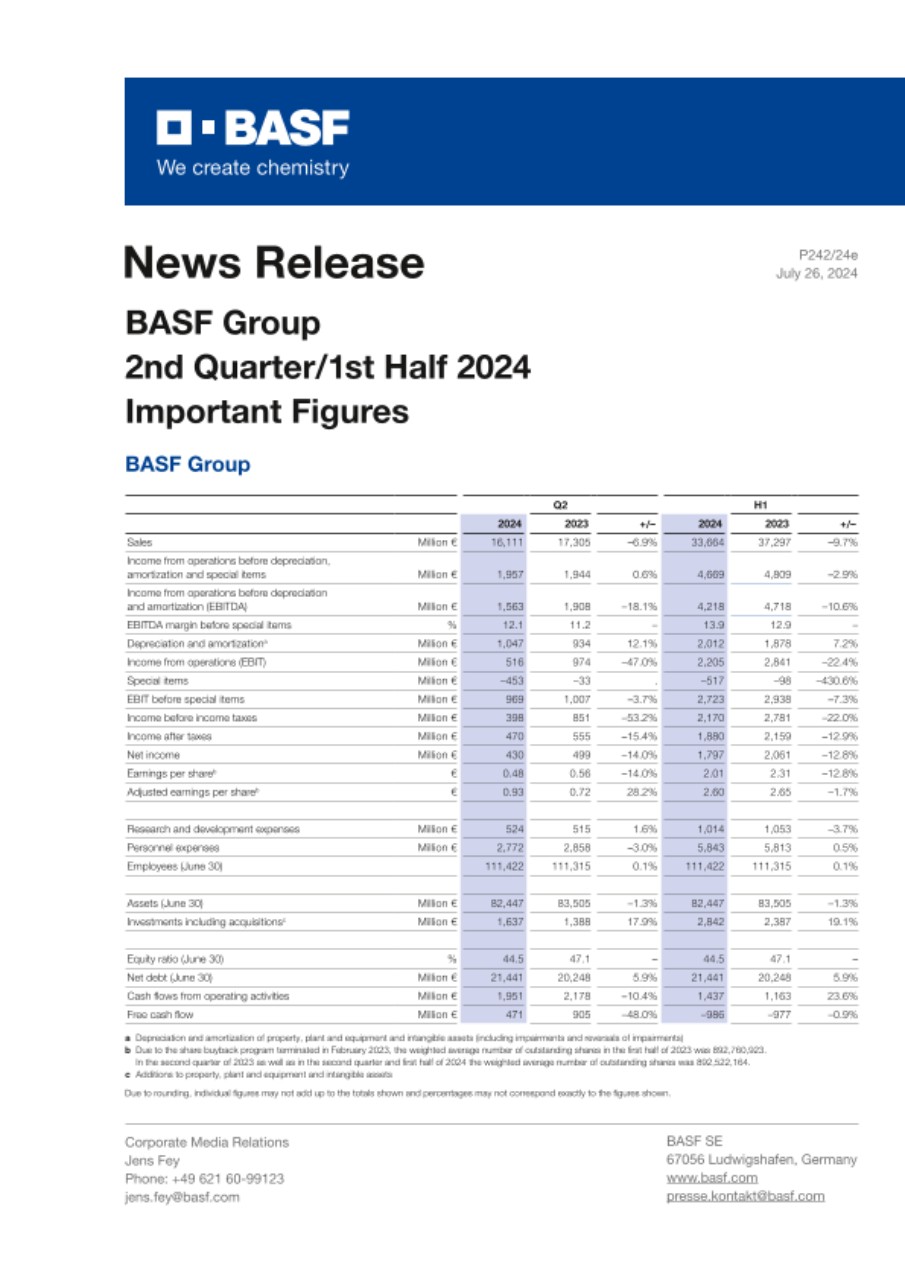

Le chiffre d'affaires du groupe BASF s'est élevé à 16,1 milliards d'euros, soit 1,2 milliard d'euros de moins que l'année précédente (17,3 milliards d'euros). La baisse des prix dans tous les segments, mais en particulier dans Surface Technologies, a été le principal moteur de cette évolution. Des effets de change négatifs et des effets de portefeuille mineurs ont contribué à la baisse des ventes. Des volumes légèrement plus élevés ont eu un impact positif sur les ventes. La croissance des volumes dans les segments Industrial Solutions, Chemicals, Nutrition & Care et Materials a plus que compensé la baisse des volumes dans les segments Surface Technologies et Agricultural Solutions.

À 2 milliards d'euros, le résultat opérationnel avant dépréciation, amortissement et éléments spéciaux (l’EBITDA avant éléments spéciaux) se situe au niveau du deuxième trimestre 2023. Cela s'explique principalement par l'augmentation considérable des bénéfices dans les segments Industrial Solutions, Chemicals et Nutrition & Care, principalement en raison d'une marge contributive plus élevée. Ceci contraste avec une baisse considérable des bénéfices dans le segment Agricultural Solutions, principalement en raison d'une baisse des volumes et des prix du glufosinate-ammonium. L'EBITDA avant éléments spéciaux a légèrement diminué dans les segments Materials et Surface Technologies. L'EBITDA avant éléments spéciaux attribuable au secteur Autres s'est considérablement amélioré, principalement en raison de la libération de provisions pour primes. La marge EBITDA avant éléments spéciaux était de 12,1%, contre 11,2% au cours du trimestre de l'année précédente.

L'EBITDA s'est élevé à 1,6 milliard d'euros, contre 1,9 milliard d'euros l'année précédente. L'EBITDA comprend des éléments spéciaux pour un montant de moins 394 millions d'euros. Les charges spéciales résultent principalement des dépenses liées au règlement à l'amiable, qui ne constitue pas une reconnaissance de responsabilité, dans le cadre du litige multidistrict AFFF (Aqueous Film Forming Foam) aux États-Unis, ainsi que des mesures de restructuration. À 516 millions d'euros, l'EBIT est inférieur de 458 millions d'euros à celui du trimestre de l'année précédente.

Le bénéfice par action s'est élevé à 0,48 € au deuxième trimestre 2024 (0,56 € au trimestre précédent). Le bénéfice par action ajusté des éléments spéciaux et de l'amortissement des actifs incorporels s'est élevé à 0,93 € (trimestre de l'année précédente : 0,72 €).

Évolution des flux de trésorerie au deuxième trimestre et au premier semestre 2024

Les flux de trésorerie provenant des activités d'exploitation se sont élevés à 2 milliards d'euros au deuxième trimestre, soit 228 millions d'euros de moins qu'au trimestre précédent. Le flux de trésorerie disponible, qui reste après avoir déduit les paiements effectués pour les immobilisations incorporelles et les immobilisations corporelles des flux de trésorerie provenant des activités d'exploitation, s'est élevé à 471 millions d'euros au deuxième trimestre 2024, après 905 millions d'euros au cours de la période de l'année précédente. L'augmentation de 207 millions d'euros des paiements effectués pour les immobilisations incorporelles et corporelles est principalement liée aux investissements dans le nouveau site Verbund en Chine.

Au premier semestre 2024, les flux de trésorerie provenant des activités d'exploitation se sont élevés à 1,4 milliard d'euros, soit 275 millions d'euros de plus que l'année précédente. Le flux de trésorerie disponible s'est élevé à moins 986 millions d'euros, contre moins 977 millions d'euros au premier semestre 2023. Il convient de noter que l'évolution du flux de trésorerie disponible de BASF présente une forte saisonnalité en raison du segment Agricultural Solutions.

État des programmes d'économies annoncés en 2023 et 2024

Dirk Elvermann, Chief Financial Officer, a fait le point sur les programmes de réduction des coûts actuellement mis en œuvre. « Nous sommes sur la bonne voie pour atteindre l'objectif de 2,1 milliards d'euros d'économies annuelles d'ici la fin de 2026 », a-t-il déclaré.

BASF met en œuvre les mesures annoncées en février 2023. D'ici la fin de l'année, l'entreprise prévoit une réduction annuelle des coûts d'environ 800 millions d'euros et des coûts ponctuels associés d'environ 550 millions d'euros.

BASF progresse également de manière satisfaisante dans le cadre du programme axé sur le site de Ludwigshafen annoncé en février 2024. En plus des programmes lancés en 2023, les mesures supplémentaires prises à Ludwigshafen permettront de réaliser des économies annuelles d'environ 1 milliard d'euros d'ici à la fin de 2026. Les coûts ponctuels correspondants devraient s'élever à environ 1 milliard d'euros.

Évolution des segments de BASF au deuxième trimestre 2024

Le chiffre d'affaires du segment Chemicals a augmenté de 6% par rapport au trimestre de l'année précédente pour atteindre 2,8 milliards d'euros. Par rapport à la période de l'année précédente, l'EBITDA avant éléments spéciaux du segment a considérablement augmenté pour atteindre 444 millions d'euros. La division Petrochemicals a augmenté ses bénéfices, principalement grâce à l'augmentation des volumes. L'augmentation des coûts fixes liés à la construction du site Verbund à Zhanjiang, en Chine, a freiné la croissance des bénéfices de la division. Dans la division Intermediates, l'EBITDA avant éléments spéciaux a considérablement diminué, notamment en raison d'une baisse de la marge contributive liée aux prix. Les coûts fixes légèrement réduits ont eu un effet compensatoire.

Par rapport au deuxième trimestre 2023, les ventes du segment Materials ont diminué de 5,3% pour atteindre 3,4 milliards d'euros. L'EBITDA avant éléments spéciaux du segment, qui s'élève à 448 millions d'euros, est légèrement inférieur au chiffre du trimestre de l'année précédente. Cette situation est principalement due à la baisse considérable des bénéfices de la division Monomers, qui résulte d'effets positifs exceptionnels au cours de la période de l'année précédente. La division Performance Materials a considérablement augmenté son EBITDA avant éléments spéciaux, principalement en raison de l'augmentation des volumes.

Le segment Industrial Solutions a augmenté ses ventes de 4,8% par rapport au trimestre de l'année précédente, pour atteindre 2,1 milliards d'euros. L'EBITDA avant éléments spéciaux a considérablement augmenté pour atteindre 320 millions d'euros, principalement en raison de l'augmentation des volumes et de la réduction des coûts fixes dans les deux divisions opérationnelles. La marge EBITDA avant éléments spéciaux a augmenté à 14,9% en raison de la performance des bénéfices du segment, après 10,1% au cours de la période de l'année précédente.

Par rapport à la période de l'année précédente, les deux divisions du segment Surface Technologies ont enregistré une baisse des ventes au cours du deuxième trimestre 2024. Les ventes ont chuté de 23,4% pour atteindre 3,2 milliards d'euros. L'EBITDA du segment avant les éléments spéciaux a légèrement diminué pour atteindre 366 millions d'euros. Ceci est dû à la baisse considérable des prix des métaux précieux dans la division Catalysts. Cette baisse n'a pas pu être compensée par la hausse de l'EBITDA avant éléments spéciaux dans le secteur des matériaux pour batteries. La division Coatings a légèrement augmenté son EBITDA avant éléments spéciaux. Dans cette division, une marge de contribution plus élevée a permis de compenser l'augmentation des coûts fixes due à l'inflation. La marge EBITDA avant éléments spéciaux de ce segment était de 11,3% après 8,8% au cours du trimestre de l'année précédente.

Le chiffre d'affaires de 1,7 milliard d'euros du segment Nutrition & Care est inférieur de 2,7% à celui du deuxième trimestre 2023. Par rapport à la période de l'année précédente, les deux divisions opérationnelles ont augmenté l'EBITDA avant éléments spéciaux pour atteindre un total de 183 millions d'euros, notamment en raison de l'augmentation des volumes combinée à la réduction des coûts des matières premières. Les coûts fixes de la division Nutrition & Health ont légèrement augmenté, notamment en raison des révisions programmées. Conformément aux résultats, la marge EBITDA avant éléments spéciaux a augmenté pour atteindre 11,0%, contre 8,2% au cours du trimestre de l'année précédente.

Dans le segment Agricultural Solutions, les ventes de 1,9 milliard d'euros au deuxième trimestre 2024 ont diminué de 13,2% par rapport au trimestre de l'année précédente, principalement en raison de la baisse des ventes en Amérique du Nord. La baisse des volumes et les prix nettement plus bas du glufosinate-ammonium en raison des conditions de marché difficiles ont été les principaux facteurs de la baisse considérable de l'EBITDA avant éléments spéciaux, qui s'est établi à 135 millions d'euros, et de la baisse de la marge EBITDA avant éléments spéciaux par rapport au deuxième trimestre 2023.

Les ventes du segment Autres ont augmenté de 8,9% pour atteindre 870 millions d'euros au deuxième trimestre 2024, principalement en raison de la croissance des ventes dans le commerce des matières premières. Par rapport à la période de l'année précédente, l'EBITDA avant éléments spéciaux s'est considérablement amélioré et s'est élevé à 62 millions d'euros. Cette amélioration résulte notamment de la libération des provisions pour primes.

Perspectives du groupe BASF pour 2024

Les hypothèses concernant l'environnement économique mondial en 2024 du rapport BASF 2023 restent inchangées :

· Croissance du produit intérieur brut : +2.3%

· Croissance de la production industrielle : +2.2%

· Croissance de la production chimique : +2.7%

· Taux de change moyen euro/dollar de 1,10 $ pour un euro

· Prix moyen annuel du pétrole (Brent) de 80 dollars par baril.

Les prévisions du groupe BASF pour l'exercice 2024 publiées dans le rapport BASF 2023 restent également inchangées :

· EBITDA avant éléments spéciaux compris entre 8,0 milliards d'euros et 8,6 milliards d'euros.

· Flux de trésorerie disponible compris entre 0,1 milliard d'euros et 0,6 milliard d'euros.

· Émissions de CO2 comprises entre 16,7 millions de tonnes métriques et 17,7 millions de tonnes métriques.

A propos de BASF

Chez BASF, nous créons de la chimie pour un avenir durable. Nous associons succès économique, protection de l’environnement et responsabilité sociale. Plus de 111 000 employés du groupe BASF contribuent au succès de nos clients dans presque tous les secteurs et presque tous les pays du monde. Notre portefeuille est composé de six segments : Produits chimiques, Matériaux, Solutions industrielles, Technologies de surface, Nutrition & Soins et Solutions pour l’agriculture. En 2022, BASF a réalisé un chiffre d’affaires de 87,3 Milliards euros. Les actions BASF sont négociées à la bourse de Francfort (BAS) et et sous le nom American Depositary Receipts (BASFY) aux États-Unis. Pour plus d’informations sur www.basf.com ou www.basf.com/fr

Pour en savoir plus sur la protection des données personnelles par BASF : http://www.basf.com/data-protection-eu